楽天カードが強制解約された!?エラーコード2の意味と信用情報への影響とは

突然、楽天カードが使えなくなりました…

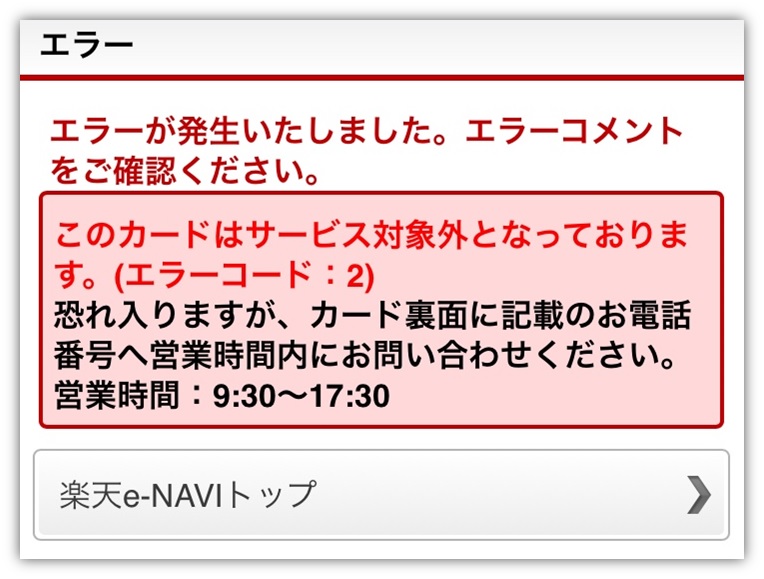

楽天e-NAVIにログインしてみてください。もし「エラーコード:2」が表示されている場合、それは「強制解約」を意味します。

楽天カードが強制解約されたとしても、事前にハガキや電話で通知が届くことはありません。

また、エラーコード2が表示された楽天カードは、原則として二度と復活できません。

さらに注意したいのは、楽天カードの強制解約が他社のクレジットカードにの影響すること。現在契約中の他社クレジットカードがある場合、数ヶ月以内にそのカードも強制解約される可能性があります。

本ページでは、過去に楽天プレミアムカードを強制解約された経験を持つ筆者自身の体験から、楽天カードの強制解約(エラーコード2)に至る原因や、解約後に起きるリスクについて解説します。

楽天カードの強制解約(エラーコード2)は通知なし、再入会不可

楽天カードが強制解約されても、通知は届きません。強制解約かどうかを確認するには、楽天e-NAVIで確認する必要があります。

もし以下のようなエラーが表示されていたら、それは楽天カードが強制的に解約されたことを意味します。

エラーコード2は、取り消しができない重大なペナルティです。たとえカード裏面に記載されたサポート窓口に連絡しても、強制解約が解除されることはありません。

なお、楽天e-NAVIに表示されるエラーコードは6種類あり、それぞれ異なる理由がありますが、なかでも「エラーコード2」は最も重い措置のひとつです。

| エラー番号 | エラーコードの原因 |

|---|---|

| エラーコード:1 | 利用停止 (滞納金を精算後、復活可) |

| エラーコード:2 | 強制解約 (復活不可) |

| エラーコード:3 | キャッシング利用停止 (滞納金を精算後、復活可) |

| エラーコード:4 | 増額申請の拒否 (年収が低いことが原因) |

| エラーコード:5 | 増額申請の拒否 (他社での借入が原因) |

| エラーコード:6 | システムエラー (復旧するまで待つ) |

さらに、楽天カードの強制解約情報は、信用情報機関に「事故情報」として記録されます。この情報は、他のクレジットカード会社や金融機関とも共有されるため、他社カードの強制解約につながる可能性もあります。

特に、定期的に途上与信(信用情報の定期チェック)を行っているカード会社では、リスクと判断されてしまうケースがあります。

そして、楽天カード強制解約後は再入会できない、というのが原則ルールです。再び申し込んでも、審査に通過する可能性は極めて低いと考えておいた方がよいでしょう。

楽天カード強制解約の主な原因6つ|滞納や信用情報がカギ

なぜ楽天カードが強制解約されてしまったのか、その主な原因は以下の6つに分類されます。

- 毎月の支払いを繰り返し滞納している

- 途上与信で信用情報に問題が見つかった

- 登録情報に不備や虚偽の申告があった

- 毎月の利用額が限度額に達している

- 楽天カード会員規約に違反している

- 極端に利用頻度が少ない

それぞれ詳しく解説します。

① 支払いの滞納を繰り返している

楽天カードが強制解約される最も多い原因が「滞納」です。

1回の遅延で即強制解約ということは少なく、多くの場合は複数回にわたる延滞や長期の滞納が続いた場合に強制解約されます。

楽天カードは請求日に口座振替できなかった場合、4営業日後に再振替が行われます。ただし、再振替で支払っても延滞情報として信用情報に記録され、ペナルティの対象になります。

② 途上与信で信用情報に問題が発覚

楽天カードでは、約3ヵ月に1回のペースで「途上与信」と呼ばれる信用情報の定期チェックが実施されています。

ちなみに、他のクレジットカード会社では、途上与信の頻度は半年~1年に1回程度が一般的です。

この途上与信では、CIC(シー・アイ・シー)やJICC(日本信用情報機構)といった信用情報機関に登録されているデータが確認されます。これらの情報には以下のような内容が含まれます。

- 氏名・生年月日・住所・勤務先などの個人情報

- 契約の種類や契約日、貸付額などの契約情報

- クレジットカードやローンの利用残高・返済状況などの履歴

楽天カードもCICとJICCの両方に加盟しており、あなたの取引履歴や返済状況は、これらの信用情報機関に登録・共有されています。

つまり、楽天カード自体で問題がなくても、他社のカードやローンで延滞などが発生していると、その情報が確認され、強制解約に至るケースがあるのです。

特に楽天カードは、他社カードよりも途上与信の実施頻度が高いため、こうした信用情報上のリスクがある場合、他社よりも早く強制解約される傾向があります。

他社での返済トラブルが、楽天カードの強制解約につながる可能性について注意しておくべきでしょう。

③ 登録情報に不備や虚偽の申告があった

引っ越しや転職をした際、楽天カードの登録情報(住所・電話番号・勤務先など)を更新し忘れていませんか?

楽天カードでは、保険サービスや各種案内のパンフレットを、登録されている住所宛に定期的に郵送することがあります。この際に郵便物が届かない場合、登録情報に不備や虚偽があると判断され、強制解約されるケースもあります。

もちろん、郵送物が1回届かなかった程度で即座に解約されることはほとんどありません。しかし、もし支払いの滞納が続いている状態で督促状が届かないとなると、話は別です。

楽天カードは、滞納が発生した場合、まず登録住所宛に督促状(ハガキ)を送付します。そこでも届かないと判断された場合、強制解約される可能性が極めて高くなるでしょう。

さらに、電話での督促(0570069101)にも応じない、あるいは電話番号が変わっていてつながらない場合、楽天カードは会員情報に登録された勤務先にも支払い催促の電話がかかってくることもあるのでご注意ください。

④ 毎月の利用額が限度額に達している

楽天カードの利用限度額に毎月達している場合、強制解約リスクが高まるので要注意。

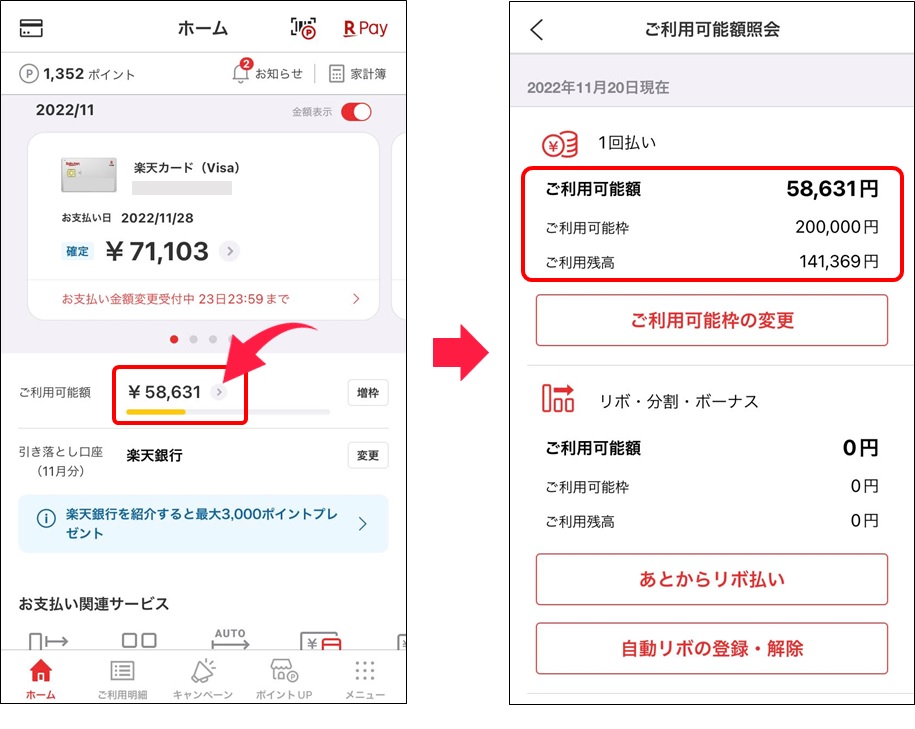

楽天カードの利用残高や利用可能額は、「楽天カードアプリ」や「楽天e-NAVI」から簡単に確認できます。アプリを開くと、現在の利用可能額が表示され、金額の右側にあるアイコンをタップすると、より詳細な情報をチェックできます。

上のスクショ例では、利用枠が20万円にたいし、今月の利用可能額が5万8,631円。今月すでに14万円以上を使用している計算になります。

このように毎月、限度額ギリギリまで利用している状態が続くと、カード会社にリスクがあると判断されやすくなります。

もちろん、限度額内での利用自体に問題はありません。しかし、楽天カード側からすると、毎月上限まで使っているユーザーは「返済不能になるリスクがある」と判断される可能性があるため、次のような対応が取られる場合があります。

- 利用限度額の引き下げ

- 状況によっては、カードの強制解約

特に、もともとの限度額が5万円や10万円など比較的低めに設定されている会員の場合は、引き下げではなく、いきなり強制解約となるケースもあるため要注意です。

⑤ 楽天カード会員規約に違反している

楽天カードは、会員規約に違反した場合や違反の疑いがある場合、事前通知なしで強制解約となることがある点に注意が必要です。これは楽天カードの会員規約にも明記されています。

- 申込時に虚偽の申告をする行為

- 支払い債務の備考を行う行為

- 換金目的でカード利用する行為

- 他人に楽天カードを貸与・譲渡する行為

- 参考ページ:楽天カード会員規約

上記のような行為が発覚した場合、楽天カードは即時に利用停止・強制解約の措置を取ることがあります。

また、不正利用の疑いだけでも強制解約されることがある点も見逃せません。たとえば、

- 普段利用しない高級ブランド店での突発的な高額決済

- 短期間に複数回の高額決済を繰り返す

- 限度額ギリギリでの頻繁なリボ払い利用

このような利用履歴が「転売目的」「換金目的」と判断されると、実際には不正の意図がなくても、カード会社からリスクが高いと判断され、強制解約の対象になることがあります。

⑥ 極端に利用頻度が少ない

楽天カードは、利用頻度が著しく少ない場合でも強制解約の対象となることがあります。

特に、新規入会キャンペーン目当てでカードを作成したものの、その後ほとんど利用していない方は要注意です。次回のカード更新タイミングで「利用実績がない」と判断され、自動的に解約されるケースがあります。

その理由は、年会費無料でも維持コストはかかっているため。

楽天カードは年会費無料でありながら、さまざまな特典やサービスを提供しています。実際には、カード会社側がその維持費を負担しているため、利用のない会員を長期間維持するのはコスト負担が大きいのです。

例えば、海外旅行傷害保険のカード付帯などがあります。

楽天カード側は利用の有無にかかわらず一定のコストを負担しているため、全く利用されない会員は「非効率」と判断され、強制解約されるケースがあるのでご注意ください。

楽天カードは強制解約されやすい?その理由とは

楽天カードは、年会費無料で学生や主婦などの幅広い層が申し込みやすく、非常に人気のあるクレジットカードです。審査難易度も比較的低いため、他社カードで審査に通らなかった人でも作れることが多いのが特徴です。

しかしその反面、楽天カードは「強制解約されやすいカード」としても知られています。

年会費無料&限度額が低いカードは要注意。特に、以下のような条件に当てはまる場合は、強制解約のリスクが高まる傾向があります。

- 年会費無料の楽天カードを利用している

- 利用限度額が10万円以下に設定されている

- 利用頻度が低い、もしくは滞納履歴がある

このようなケースでは、カード会社から「信用リスクがある」と判断されやすく、突然、強制解約されるケースが多く報告されています。

その一方で、楽天ゴールドカードや楽天プレミアムカードといった年会費ありの上位カードを利用している場合は、強制解約のリスクが比較的低いと言われています。

これは、年会費を支払っている分、カード会社にとって「顧客として維持するメリットがある」と判断されやすいためです。

楽天カードが強制解約された後に起こる5つのこと

実は、楽天カードが強制解約されても、すぐに未払い残高を清算すれば、日常生活に大きな支障が出ることはありません。

ただし、強制解約後にはいくつかの注意点があります。知らずに放置していると、他社カードにも悪影響が及ぶ可能性があるため、以下の5点を確認しておきましょう。

- 楽天ポイントは消失しない

- ETCカード・家族カード・楽天Edyは利用停止に

- 残高の一括請求が発生する可能性あり

- 信用情報に「強制解約」の記録が残る

- 他社のクレジットカードも強制解約される可能性あり

1つずつ解説します。

① 楽天ポイントは消失しない

楽天カードが強制解約されたとしても、楽天会員アカウント(楽天ID)が削除されるわけではないため、保有している楽天ポイントはそのまま残ります。

そのため、強制解約後も楽天市場や楽天トラベルなどで、これまで通りポイントを利用することが可能です。

ただし、楽天カードを利用した決済ができなくなるため、別の支払い方法(他社クレジットカードやコンビニ払いなど)を登録する必要があります。

② ETCカード・家族カード・楽天Edyは利用停止に

楽天カードが強制解約されると、それに付帯しているETCカード・家族カード・楽天Edyなどの関連サービスも自動的に利用停止となります。

これらはすべて楽天カード本体に紐づいて発行されているため、本カードが無効になると同時に、各サービスも無効化される仕組みです。

なお、楽天Edyについてはチャージ済みの残高がある限りは利用可能ですが、残高がゼロになった後はチャージができなくなり、事実上利用できなくなります。

また、楽天Edyの残高は原則として払い戻しができないため、計画的に使い切るようにしましょう。

③ 残高の一括請求が発生する可能性あり

楽天カードの会員規約第21条には、会員資格が取り消された場合、「期限の利益」を喪失し、残りの債務を直ちに一括で支払う義務が生じる旨が明記されています。

例えば、リボ払いや分割払いであれば、毎月決まった金額を期日までに返済していれば残りの全額はまだ支払わなくてよいという「債務者の権利」です。

とはいえ、強制解約されたからといって、すぐに一括請求されるとは限りません。実際には、多くの場合、これまで通りの返済スケジュール(月々の引き落とし)が継続されます。

筆者自身も、楽天カードを強制解約された際、リボ払いの残高がありましたが、一括請求はされず、引き続き毎月の返済が求められる形となっていました。

ただし、強制解約後に2ヶ月以上返済を滞納している場合は要注意。

- 内容証明郵便による「一括請求の督促状」が届く

- 支払いに応じなければ法的手続きに発展する

という事態も十分にあり得ます。

また、強制解約後しばらくすると、「督促状や電話が急に来なくなる」こともありますが、これは債務が消えたのではなく、法的手続きへの移行準備段階である可能性が高いため油断は禁物です。

このような状況に発展した場合、楽天カードの分割交渉が手遅れになるのでご注意ください。

④ 信用情報に「強制解約」の記録が残る

楽天カードが強制解約されると、その事実は信用情報機関に記録され、他の金融機関にも共有されます。

楽天カードは以下の信用情報機関に加盟しています。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

これらの信用情報機関は、クレジットカードの申込・契約内容・支払い履歴・延滞・強制解約などの情報を管理しており、加盟する他社カード会社や銀行もこの情報にアクセスできます。

信用情報に「強制解約」の記録が残ると、以下のような審査に通りにくくなります。

- 新しいクレジットカードの発行審査

- 自動車ローンや住宅ローンなどの金融商品の契約

- スマートフォン本体の分割払い契約

- 賃貸物件の入居審査(保証会社利用の場合)

特に賃貸契約では、家賃保証会社が信用情報を確認するケースが多いため、「金融事故歴」があると入居審査に落ちるリスクも高くなります。

さらに、現在契約中のクレジットまでもが連鎖的に強制解約される可能性がある、ということも覚えておいた方が良いでしょう。

⑤ 他社クレジットカードも強制解約される可能性あり

楽天カードが強制解約された場合、その影響は楽天カードだけにとどまりません。実は、他社で契約中のクレジットカードも途上与信によって連鎖的に強制解約される可能性があります。

途上与信を通じて、楽天カードがすでに強制解約されていることが他社に知られると、「この利用者は信用リスクが高い」と判断される恐れがあります。

その結果、他社のカードも次回の途上与信で強制解約される可能性があります。特に、同時期に複数のカードで延滞や利用限度額の超過などが重なっていた場合は、ドミノ式に契約解除されるリスクが高まります。

楽天カードの強制解約(エラーコード2)とブラックリストの関係

楽天カードが強制解約されるとブラックリストに載るの?と、疑問を持つ方も多いかもしれませんが、強制解約とブラックリストはイコールではありません。

つまり、ブラックリストは楽天カードが管理しているものではなく、信用情報機関によって管理・定義されている情報です。

そのため、楽天カードの強制解約とブラックリストは直接的な関係はありません。

まず、ブラックリストとは正式な用語ではなく、信用情報機関が管理する信用情報に「異動」というマイナス情報が記録された状態を指す、通称のようなものです。

楽天カードが加盟している信用情報機関の株式会社シー・アイ・シー(CIC)は、信用情報に移動を記録する条件を以下のように定めています。

返済日より61日以上または3ヶ月以上の支払遅延(延滞)があるものまたはあったもの

つまり、滞納期間が61日以上、もしくは3ヵ月以上続いた場合、ブラックリスト(異動)に登録されるということ。

とはいえ、楽天カードの延滞が発生すると比較的早い段階(1ヵ月以内)で強制解約されるケースが多く見られます。

そのため、「強制解約された=ブラックリストに登録された」というわけではありません。

- 滞納が短期間(1ヵ月未満):強制解約されても異動情報には該当しない

- 滞納が2ヵ月以上継続:異動情報として記録され、ブラックリスト入り

また、重要なポイントは、、ブラックリストに登録されるかどうかは「滞納の金額」ではなく「滞納期間」によって決まるという点です。

極端な話、たとえ数百円の未払いでも2ヵ月以上放置していれば、信用情報に「異動」として記録されてしまいます。

つまり、ブラックリスト登録に「金額」は関係ないということは覚えておきましょう。

楽天カードは強制解約されても再申込み可能?

楽天カードが強制解約された場合、原則として復活は非常に難しいと考えておきましょう。

多くのクレジットカード会社は、強制解約された利用者の情報を社内で管理しています。そのため、再び申し込んだとしても、審査段階で自動的に却下される可能性が高いです。

ただし、以下のようなケースでは、復活のチャンスが残されている場合もあります。

- 利用頻度が極端に低かっただけの場合

:楽天カードを長期間利用していなかったことが理由で解約された場合、信用情報に重大なキズが残っていない可能性があります。 - 信用情報に重大な異動情報がない場合

:短期間の延滞や軽微な不備であれば、一定期間経過後に信用情報が回復し、再申し込みに通る可能性もゼロではありません。

一方で、支払い遅延や滞納が原因で強制解約された場合は、復活のハードルが非常に高くなります。

さらに、クレジットカードの審査に落ちた履歴も信用情報に記録されるため、何度も申し込みを繰り返すと信用情報が悪化し、悪循環に陥ることも珍しくありません。

実際に、当メディア調査では「楽天カードを強制解約された方100人のうち、再び入会できた人はわずか2〜3人」というデータがありました。

つまり、楽天カード強制解約後の復活率は2.5%というけいさんです。

そのため、強制解約された後の復活は、現実的にはほぼ絶望的といえるでしょう。

もし再びクレジットカードを利用したい場合は、信用情報を回復させた上で、他のカード会社の中でも比較的審査の緩いカードを検討する方が現実的でしょう。

まとめ:楽天カードの強制解約(エラーコード2)は通知なく信用情報に記録される!

楽天カードの支払い日は毎月27日です。もし27日が土日や祝日にあたる場合は、翌営業日が引き落とし日となります。

そのため、支払日に口座残高が不足していて引き落としができなかった場合、遅延扱いとなり、重大なペナルティが発生する可能性があります。それが、楽天カードの強制解約(エラーコード2)です。

楽天カードが強制解約されると、その事実が信用情報機関に報告され、あなたの信用情報に“キズ”が残ります。

さらに注意すべき点は、強制解約後も支払いを滞納し続け、延滞が2ヶ月以上続くと「異動情報(いわゆるブラックリスト)」として登録されてしまうことです。

楽天カードが強制解約された段階では、まだブラックリスト入りしているわけではありません。しかし、その後も返済を行わず滞納状態が続いた場合、信用情報に「異動」の記録が残り、ブラックリスト入りとなります。

ブラックリストに登録されると、以下のような大きなデメリットが発生します。

- クレジットカードの新規発行や更新ができない

- カードローンや自動車ローンなどの審査に通らない

- スマホの分割払い、住宅ローン、賃貸契約などにも影響

一度ブラックリストに登録されると、その記録は完済後も最長5年間は信用情報に残り続けます。その間、楽天銀行スーパーローンやクレジットの契約審査に不利となるため、長期にわたり生活に影響を及ぼします。

楽天カードが強制解約されたとしても、すぐに支払いを完了すればブラックリスト入りは回避できます。放置せず、できるだけ早く対応することが、信用情報を守るためには非常に重要です。